海外発の値上げラッシュを機に、消費者は購買力の低下に直面している。「物価は上がっているのに、収入はほとんど増えない、それどころか減った」と実感している消費者は多い。

「アベノミクスで日本経済は復活する」「異次元緩和・リフレで日本の景気は回復する」と唱えていた当事者は、表舞台から去っている。コロナ禍は最悪期を脱し、回復の兆しはみえつつあるが、その先はいまだはっきりしない。

本稿でははじめに、日本の収入動向と経済環境を総括する。続いて、世帯年収の格差に関する現状の分析結果と今後の予測を示す。更に、こうした格差を生み出す背景要因として、産業間の収入格差、そして、根本原因と考えられる産業間の収益性格差に焦点を当てる。

(1)名目で伸びが鈍化し、実質ではジリジリ下がる日本の賃金

厚生労働省「毎月勤労統計調査」によると、季節調整済賃金指数は2013年第3四半期以降、名目では伸び悩みがみられる。2022年第3四半期までの9年間で、指数は1.044倍となったが、これを1年あたりに換算すると、年成長率は+0.48%にすぎない。

他方、実質では低下傾向が鮮明である。同じく9年間で指数は0.951倍、1年あたりに換算すると、年成長率は-0.55%である。

(2)G20の中で後塵を拝する日本の賃金水準

ILO(国際労働機関)「ILOStat」の賃金関連データを用いて、日本の賃金の現状を国際比較した結果が、図表2である。

G20の中で、国家として共通にデータが取れた(EUとトルコを除く)18ヶ国を対象に、2019年平均の米ドル換算での雇用者の年平均月収をみると、日本は2,807ドル、1ドル130円換算で約36万5,000円である。18ヶ国中8位と、6位の韓国(3,192ドル)よりも下である。

各国間の物価水準(モノやサービスの値段等)をベースに算定された為替レートであるPPP(購買力平価)に基づいて米ドル換算すると、日本は2,696ドル、18ヶ国中10位である。ちなみに上位5位には、米国(4,233ドル)、ドイツ(3,849ドル)、韓国(3,818ドル)、フランス(3,815ドル)、サウジアラビア(3,808ドル)などが挙がる。

米ドル現物為替レートと米ドルPPPいずれの場合でみても、G7の一角を担う日本の賃金が、G20の中で後塵を拝する水準となっていることがわかる。

(3)名目で伸び悩み、実質では落ち込む雇用者への分配率

リーマンショック後の不況に直面した2009年以降、今日に至るまでの間、日本の賃金水準が低迷したままなのはなぜか。

まず、雇用者全体の取り分自体が、そもそも伸びていないことが挙げられる。

内閣府「四半期GDP速報」をもとに、雇用者全体の取り分を表す雇用者報酬の推移をみると、名目では緩やかに増え続けているが、実質ではその傾向ははっきりしていない。2021年第1四半期辺りを境にして、実質では低下が続いており、両者の乖離が広がっている。

同様の変化は、GDPに対する雇用者報酬比率でも確認できる。2021年第1四半期から2022年第3四半期にかけての雇用者報酬比率の変化は、名目ではわずか+0.5%であるのに対し、実質では-1.9%と大きな落ち込みを見せている。

(4)労働生産性は低下または横ばい、一人当たり雇用者報酬は低迷

労働生産性や一人当たり雇用者報酬などの観点からも、日本人の労働収入の低迷や落ち込みは鮮明である。

日本全体の労働力の中心を成す生産年齢人口をベースに生産性を測る指標が、「生産年齢人口一人当たりのGDP」である。

生産年齢人口一人当たりのGDPは、名目と実質のどちらでみても、2009年度から2019年度にかけて概ね上昇傾向で推移の後、2020年度に一旦落ち込み、2021年度に再び上昇している。ただし、2019年度から2021年度にかけての変化に着目すると、名目では737万円から739万円となり、変化率にするとわずか+0.27%の増加にすぎない。実質では728万円から726万円となり、わずか-0.27%の減少となっている。いずれにしても、直近の推移はほぼ横ばいというべきであろう。

日本全体で1年間に労働投入された人の数を示す就業者数をベースに生産性を測る指標が、「就業者一人当たりのGDP」である。

就業者一人当たりのGDPは、名目と実質のどちらでみても、2017年度をピークに減少傾向にある。

2017年度から2021年度にかけての変化に着目すると、名目では849万円から820万円となり、2017年度比で-3.4%減少している。実質では846万円から806万円となり、-4.7%の減少である。

雇用者一人当たりの雇用者報酬は、実質では、ここ最近のピークである2018年度の469万円から、2021年度には464万円となっており、2018年度比で-1.1%の減少である。名目では増加傾向を保っているが、2017年度の469万円から2021年度には481万円、伸びは2017年度比で1.026倍に止まり、年換算すると+0.63%にすぎない。

日本の労働生産性は低下または横ばいの状況にあり、一人当たり雇用者報酬も低迷したままである。

図表は別途レポートとして販売しています。有料会員の方は割引価格でご購入いただけます。(会員登録)

(5)生産年齢人口一人当たりでは日本の生産性はG7並みの高水準を維持

World Bank(世界銀行)「The World Bank Data」のGDPや人口関連のデータを用いて、日本の労働生産性の現状を国際比較した結果が、図表5と図表6である。

図表5では、「生産年齢人口一人当たりのGDP」を指標に、G20諸国・地域を対象として労働生産性の国際比較を行っている。

図表は別途レポートとして販売しています。有料会員の方は割引価格でご購入いただけます。(会員登録)

G20の計20ヶ国・地域を対象に、2019年平均の米ドル換算での生産年齢人口一人当たりGDPをみると、日本は66,582ドル/人、1ドル130円換算で約866万円である。20ヶ国・地域中7位であり、10位の韓国(48,841ドル/人)よりも18,000ドル近く高い。

2009年を100としたときの2021年時点での生産年齢人口一人当たりGDPの伸びをみると、日本の伸びは104.3であり、2009年水準よりも高い。

生産年齢人口一人当たりで見た場合、日本の生産性はG7並みの高水準を維持していることが確認できる。

(6)就業者一人当たりだと日本の生産性の伸び悩みは際立つ

生産性の指標の採用の仕方によっては、国際間での優劣の見え方にも若干違いが出てくる点には、注意を要する。

図表6では、「就業者一人当たりのGDP」を指標に、G20諸国・地域を対象として労働生産性の国際比較を行っている。

図表は別途レポートとして販売しています。有料会員の方は割引価格でご購入いただけます。(会員登録)

G20の計20ヶ国・地域を対象に、2019年平均の米ドル換算での就業者一人当たりGDPをみると、日本は74,458ドル/人、1ドル130円換算で約968万円である。20ヶ国・地域中9位であり、G7の中では最下位となる。8位のEU(84,799ドル/人)との差は10,000ドルを超えているのに対し、10位の韓国(65,299ドル/人)とは10,000ドルを割り込むくらいにまで接近する。

2009年を100としたときの2021年時点での就業者一人当たりGDPの伸びをみると、日本の伸びは88.7であり、20ヶ国・地域中で最下位となる。上位に中国、インド、インドネシア、韓国、ロシアなどの国が並ぶ点は、生産年齢人口一人当たりGDPの伸びの場合と変わりはない。他方で、伸びが100を割り込んでいるのは、ブラジル、イタリア、トルコ、日本の計4ヶ国である。

就業者一人当たりでみると、2021年の日本の生産性の伸び悩みが際立っている点は否めない。

以上が、「日本の収入動向と日本を取り巻く経済環境」についての総括である。分析の結果として見えてきたのは、マクロ的に平均でみた日本の収入の「伸び悩み、落ち込み、低迷、ジリ貧」の状況である。

本章では、消費者の間での収入の差異・格差に、分析の焦点を当てていく。

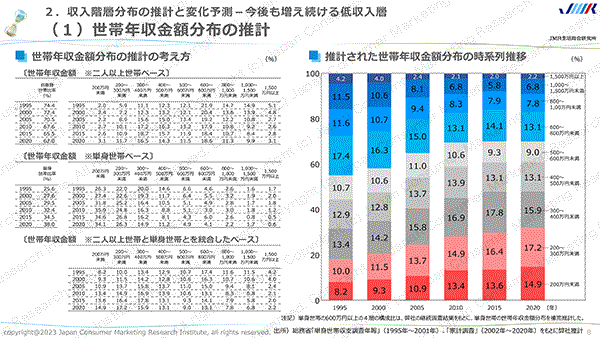

(1)世帯年収金額分布の推計

総務省の「単身世帯収支調査年報」や「家計調査」などをもとに、単身世帯と二人以上世帯における、年収金額分布の統合を試みた。

統合に際し、単身世帯と二人以上世帯との間で、分布の区分を

- 200万円未満

- 200~300万円未満

- 300~400万円未満

- 400~500万円未満

- 500~600万円未満

- 600~800万円未満

- 800~1,000万円未満

- 1,000~1,500万円未満

- 1,500万円以上

の計九つに共通化した。特に、単身世帯で600万円以上の層を上記に適合させるため、600万円以上の4層の構成比は、弊社の継続調査結果を参考に、単身世帯の世帯年収金額分布を補完推計している。世帯年収金額分布の各区分の単身世帯での比率と二人以上世帯での比率を、単身世帯比率と非単身世帯比率の数値を用いて加重平均することで、両者を統合した全ての世帯での各区分の比率を算出した。

その結果が図表7である。

世帯年収金額分布の推移をみると、300万円未満の2層では、比率は一貫して上昇し続けている。他方、800万円以上層では、1995年から2015年にかけて低下し続けていたが、その後は上昇に転じている。2020年での300万円未満の2層の比率の合計は32.1%、400万円未満の3層では48.0%である。

(2)世帯年収・低収入層の比率変化予想

以降、収入階層は

- 350万円未満

- 350~600万円未満

- 600~800万円未満

- 800万円以上

の4区分で表すこととする。「350万円未満」の比率は、線形補間に基づいて「300~400万円未満」の層を2等分し、そのうちの半分と300万円未満の2層と足し合わせることで算出した。残りの半分を400~600万円未満の2層と足し合わせることで、「350~600万円未満」の比率を算出している。

今回、「350万円未満」を低収入層と位置付けている。2020年の低収入層の比率は40.0%であり、1995年以降一貫して上昇してきた。

続いて、2025年と2030年について、世帯年収金額分布の予測を行った。

予測のパターンは、

- 〔ケース1〕「1995年から2020年までの変化割合に基づき延長推計」した場合

- 〔ケース2〕「350万円未満層を累乗近似、350~600万円未満層と800万円以上層は2次近似で推計」した場合

の2種類である。

〔ケース1〕では、各区分において1995年から2020年までの計25年間での比率の変化から、5年間当たりの比率の変化を割り出した。2020年の各区分の数値に5年間当たりの比率の変化の数値を加えることで2025年の比率の予測値を出した。更に、2025年の予測値に対しても同様にすることで2030年の予測値を求めた。

〔ケース2〕では、各区分での比率の推移に対し、できるだけ妥当性の高い近似曲線を当てはめた上で、予測値を算出した。まず、1995年から2020年にかけての350万円未満層の比率の推移に対しては、累乗近似で近似曲線を推計し、その推計式から2025年と2030年の比率の予測値を算出した。350~600万円未満層と800万円以上層に対しては、2次近似で近似曲線を推計し、2025年と2030年の比率の予測値を算出した。各区分で得られた近似曲線における決定係数R2の値は、350万円未満層では「R2=0.976」(重相関係数は0.988)、350~600万円未満層では「R2=0.7588」(重相関係数は0.871)、800万円以上層では「R2=0.9571」(重相関係数は0.978)と非常に高い数値が得られた。

2030年の低収入層の比率の予測値は、〔ケース1〕の延長推計の場合で46.1%である。控えめな〔ケース2〕でも43.7%であり、いずれの場合も4割を超える可能性がある。

図表は別途レポートとして販売しています。有料会員の方は割引価格でご購入いただけます。(会員登録)

以上を総合すると、低収入層は今後も増え続けていくと見込まれる。高めの変化予想が続いた場合には、2040年には50%を超える可能性もある。

今後も予想されている、低収入層の台頭と上下の収入階層格差の拡大をもたらす、重要な原動力のひとつが、収入の産業間格差である。

(1)広がる平均給与の産業間格差

国税庁「民間給与実態統計調査」によると、1年勤続者と1年未満勤続者とを合計したベースでの平均給与は、全産業では2021年時点で381万円である。2010年からの推移をみると、全産業では極めて緩やかながらも上昇傾向にある。

業種別にみると、上位には

- 電気・ガス・熱供給・水道業

- 金融業,保険業

- 情報通信業

- 製造業

- 建設業

下位には

- 宿泊業,飲食サービス業

- 農林水産・鉱業

- サービス業

- 卸売業,小売業

- 医療,福祉

などが挙がっており、それらの顔ぶれは概ね固まっている。平均給与は、上位5業種では450万円を超える一方、下位5業種では概ね350万円を下回っており、その格差は際立っている。

2010年以降、平均給与の最上位業種は「電気・ガス・熱供給・水道業」、最下位業種は「宿泊業,飲食サービス業」と固定化されており、両者の平均給与の格差も拡大傾向にある。

(2)産業間で違いが際立つ給与所得分布の上下階層格差

給与所得の業種間格差は、平均給与の水準だけでなく、給与所得の分布構造にも如実に反映されている。

平均給与の高い順に給与所得分布を並べると、上位4業種は高収入層(800万円以上層)の比率で上位4位を占めている。他方、下位4業種は低収入層(350万円未満層)の比率で上位4位を占めている。低収入層の比率は下位4業種すべてで60%を超えており、特に最下位の「宿泊業,飲食サービス業」では80.4%と大勢を占めている。

上位業種と下位業種との間でみられる給与所得分布の階層格差は、個人年収分布の階層格差を生み出し、最終的には、世帯年収金額分布の階層格差にもかなりの程度で反映されていくものとみられる。

産業間の収入格差の根本原因となってくるのが、産業間の収益性格差である。

(1)産業間での平均給与と労働生産性との高い正の相関

国税庁「民間給与実態統計調査」と財務省「法人企業統計調査」とで共通する12業種(金融・保険業と複合サービス事業を除く)について、平均給与と労働生産性(従業員一人当たり付加価値額)との関連を図表11に示した。

平均給与の上位4業種(「電気・ガス・熱供給・水道業」「情報通信業」「製造業」「建設業」)は、労働生産性で全体平均を上回る一方、下位5業種(宿泊業,飲食サービス業」「農林水産・鉱業」「サービス業」「卸売業,小売業」「医療,福祉業」)は全体平均を下回っている。

共通12業種を対象に、平均給与を労働生産性へ単回帰した場合の近似線は右上がりの直線となり、決定係数R2は0.6523である。また、平均給与と労働生産性との相関係数は+0.808であり、極めて高い正の相関が認められる。

以上より、産業間でみても、労働生産性の格差が収入の格差につながっていると目される。

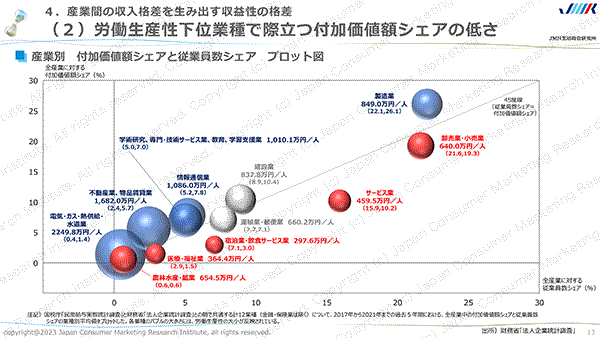

(2)労働生産性下位業種で際立つ付加価値額シェアの低さ

財務省「法人企業統計調査」では、労働生産性は「従業員一人当たりの付加価値額」、すなわち「付加価値額÷従業員数」と定義されている。労働生産性は、金融保険業を除いた全産業ベースだけでなく、業種別にも計算されている。

労働生産性の大小は、付加価値額と従業員数との間の多寡の兼ね合いで決まる。全産業の労働生産性と個別業種の労働生産性との間では、以下に示すような関係が成り立っている。

共通12業種について、各業種の付加価値額シェアと従業員数シェアの組合せを示す点をプロットしたものが、図表12である。

各業種の労働生産性の大小は、図中のバブルの大きさに反映されている。

45度線は、「付加価値額シェア=従業員数シェア」の点の軌跡を示している。45度線の上側は「付加価値額シェア>従業員数シェア」の領域であり、この領域に入っている業種の労働生産性は必然的に全産業よりも高い。他方、下側は「付加価値額シェア<従業員数シェア」の領域であり、この領域の労働生産性は必然的に全産業よりも低い。

労働生産性の上位5業種は、45度線の上側の位置にプロットされている。そのうち、製造業を除く4業種では、付加価値額シェアの水準は低いが、付加価値額シェアが従業員数シェアを上回るものが目立っている。これに対し「製造業」では、付加価値額シェアが従業員数シェアを上回るとともに、その高さも際立っている。

他方で、下位5業種は、45度線の下側の位置にプロットされており、付加価値額シェアは従業員数シェアを下回っている。中でも「農林水産・鉱業」「医療・福祉業」「宿泊業・飲食サービス業」では、付加価値額シェアの水準も極めて低いことがわかる。

下位業種は上位業種と比べて、従業員数の多寡によらず、付加価値額の水準の明らかな低さが労働生産性の低さに直結している点は、否めない。

(1)付加価値額の変化が労働生産性の変化を決める

労働生産性が、付加価値額と従業員数のどちらにより強く影響されているのかを示したのが、図表13である。

図表は別途レポートとして販売しています。有料会員の方は割引価格でご購入いただけます。(会員登録)

2010年を100として、付加価値額、従業員数の逆数、労働生産性の伸びの推移をみると、付加価値額の伸びと労働生産性の伸びとの連動性が極めて高いことがわかる。このとき、両者間の相関係数は+0.93である。

更に、付加価値額の成長率と労働生産性の成長率との連動性が極めて高いことも確認できる。全12年間のうち、労働生産性の成長率と付加価値額の成長率との符号が一致しているのは計10年分である。相関係数は+0.85である。

この場合、「付加価値額の変化が労働生産性の変化を決める」とみた方が、より妥当性が高いと目される。

(2)付加価値成長への寄与度の高さが産業の高収益性を生む

労働生産性の変化の鍵を握る付加価値額の成長率について、産業間でどのような違いがみられるのかを、産業のスカイライン・ダイアグラムを用いて確認する。

縦軸は、2015年から2021年にかけての累積成長率(トータルでの変化率)である。横軸は、2021年時点での名目付加価値シェアである。業種毎に、累積成長率と名目付加価値シェアの値の組合せが四角形で表現される。この四角形の面積で、当該業種による付加価値成長への「寄与度」が表される。スカイライン・ダイアグラムでは、「寄与度」の大きい順に並べられ、その左辺には累積成長率のプラス幅が大きく名目付加価値シェアの高い業種が並ぶ傾向にあるのに対し、右辺には累積成長率のマイナス幅が大きく名目付加価値シェアの高い業種が並ぶ傾向にある。

今回、全産業12業種別(図表14)と、製造業全17部門別(図表15)の2種類を用意した。

はじめに示すのが、全産業12業種別のスカイライン・ダイアグラムである。

左側に位置する上位5業種は、

- 建設業

- 学術研究、専門・技術サービス業、教育、学習支援業

- 製造業

- 情報通信業

- サービス業

である。そのうち、「学術研究、専門・技術サービス業、教育、学習支援業」「製造業」「情報通信業」の3業種は、労働生産性の上位5業種に含まれている。

他方、右側に位置する下位5業種は、

- 運輸業、郵便業

- 宿泊業、飲食サービス業

- 電気・ガス・熱供給・水道業

- 卸売業・小売業

- 農林水産・鉱業

である。そのうち、「宿泊業、飲食サービス業」「卸売業・小売業」「農林水産・鉱業」の3業種は、労働生産性の下位5業種に含まれている。

付加価値成長への寄与度の高さは、産業の高収益性につながっている。

最後に示すのが、製造業全17部門別のスカイライン・ダイアグラムである。

上位5業種は、

- 情報通信機械器具製造業

- 石油製品・石炭製品製造業

- 電気機械器具製造業

- 化学工業

- 非鉄金属製造業

である。

他方、下位5業種には、

- 食料品製造業

- 輸送用機械器具製造業

- 繊維工業

- 印刷・同関連業

- 業務用機械器具製造業

が挙がっている。

日本の産業の中核をなす製造業は、2015年から2021年までの計6年間でプラス成長を果たしたが、累積成長率は+5%台に止まっており、「寄与度」がプラスとなっている産業の中でも伸び悩みが鮮明である。製造業の部門別でみると、リーディング産業である「輸送用機械器具製造業」で累積成長率は-4%台を記録しており、製造業全体の足を引っ張っている格好だ。

食関連の産業に注目すると、最も川上の「農林水産・鉱業」の「寄与度」はマイナス、次の段階に当たる「食料品製造業」は製造業の中でマイナス幅が最も大きい。川下にあたる2業種のうち「卸売業・小売業」もマイナスであり、「宿泊業、飲食サービス業」は全12業種の中でマイナス幅が2番目に大きい。食関連はいわば、付加価値成長がマイナスのままの、低生産性の典型的産業となってしまっている。

マクロ的にみた日本の収入は「伸び悩み、落ち込み、低迷、ジリ貧」の状況にあり、低収入層の台頭と上下の収入階層格差の拡大が将来的にも予想されている。

その重要な一要因が収入の産業間格差であり、根本原因となってくるのが産業間の収益性格差である。収益性の低い産業は低収入の労働者=消費者を生み出し、低収入層の膨張を促し続ける。収益性の低い産業に大量の労働者が貼り付き続ける限り、低収益性産業のウェイトの拡大と低収入層の膨張との悪循環を断ち切る道筋は見えてこないだろう。

ここで重要なのは、産業における収益性の低さとは、労働生産性の低さを指し、労働生産性の低さはつまるところ(分母にあたる労働力の効率性の低さではなく)、分子にあたる付加価値の低さの方に重きがある、ということである。産業の収益性を高めるには、その産業自体が生み出す付加価値の大きさ、つまり付加価値水準の高さとともに、その成長力の大きさ(成長率の高さと、その持続可能性)が鍵となる。

高価格、高マージンによって成長を持続できる高収益性の産業を生み出し、低収益性の産業から労働者を移し替えることで、低収入層を生み出し続ける悪循環に歯止めをかけることが、重要となってくるだろう。

「階層化の正体」 レポートについて

本コンテンツに掲載の図表全15点はレポート形式で販売(税込み50,000円)しています。有料会員にご登録済みの方は割引価格(税込み30,000円)でご購入いただけます。

レポートをお求めの方は、ぜひ年会費1万円でJ-marketingのすべてのコンテンツが利用可能なプレミアム会員サービスにお申し込みください。

会員登録

レポートサンプル

構成

- 1.日本の収入動向と日本を取り巻く経済環境

- (1)名目で伸びが鈍化し、実質ではジリジリ下がる日本の賃金

- (2)G20の中で後塵を拝する日本の賃金水準

- (3)名目で伸び悩み、実質では落ち込む雇用者への分配率

- (4)労働生産性は低下または横ばい、一人当たり雇用者報酬は低迷

- (5)生産年齢人口一人当たりでは日本の生産性はG7並みの高水準を維持

- (6)就業者一人当たりだと日本の生産性の伸び悩みは際立つ

- 2.収入階層分布の推計と変化予測-今後も増え続ける低収入層

- (1)世帯年収金額分布の推計

- (2)世帯年収・低収入層の比率変化予想

- 3.収入の産業間格差-下位業種では低収入層が大勢

- (1)広がる平均給与の産業間格差

- (2)産業間で違いが際立つ給与所得分布の上下階層格差

- 4.産業間の収入格差を生み出す収益性の格差

- (1)産業間での平均給与と労働生産性との高い正の相関

- (2)労働生産性下位業種で際立つ付加価値額シェアの低さ

- 5.産業間の収益性を左右する付加価値額の高さとその成長性

- (1)付加価値額の変化が労働生産性の変化を決める

- (2)付加価値成長への寄与度の高さが産業の高収益性を生む

カラーA4版 全16ページ

販売価格

- 無料会員/非会員の方:50,000円(税込み)

- プレミアム会員/法人会員の方:30,000円(税込み)

参照コンテンツ

- 月例消費レポート 2023年1月号 値上げの悪影響が顕在化する中で、消費改善の動きは鈍化しつつある

- 消費からみた景気指標

- MNEXT 2023年の消費と戦略経営~マーケティングの6つの革新~(2022年)

おすすめ新着記事

「食と生活」のマンスリー・ニュースレター チョコレートの今後購入意向は80%以上! 意外にも男性20~30代と管理職が市場を牽引

チョコレート商品の値上げが続くなか、成分や機能を訴求したチョコレートが伸びている。今回はどのような人がどんな理由でチョコレートを食べているのか調査した。

成長市場を探せ キャッシュレス決済のなかでも圧倒的なボリュームを誇るクレジットカード決済は、2024年、3年連続の2桁成長で過去最高を連続更新するとともに、初の100兆円台にのせた。ネットショッピングの浸透も拡大に拍車をかけている。 キャッシュレス市場の雄、クレジットカードは3年連続過去最高更新(2025年)

キャッシュレス決済のなかでも圧倒的なボリュームを誇るクレジットカード決済は、2024年、3年連続の2桁成長で過去最高を連続更新するとともに、初の100兆円台にのせた。ネットショッピングの浸透も拡大に拍車をかけている。

消費者調査データ トップは「ドライゼロ」、2位を争う「オールフリー」「のんある気分」

アップトレンドが続くノンアルコール飲料。調査結果は「アサヒ ドライゼロ」が首位を獲得、上位にはビールテイストが目立つなかで、「のんある気分」が健闘している。再購入意向では10位内にワインテイストやカクテルテイストの商品も食い込み、ジャンルとしての広がりを感じさせる。

![戦略家のための知的羅針盤[エム・ネクスト]product by 松田 久一](/img/mnext-sub-title.png)