本コンテンツは弊社代表、松田がコロナ禍での営業の必要性と再構築を提案するコンテンツ「コロナ渦の訪問営業は時代遅れなのか?―『会うのが、いちばん。』」を理論的ベースにした営業実践シリーズの第2弾です。松田のコンテンツでは、営業マンの市場別配置が重要であり、成功のポイントは成長するチャネルに重点配分すること、「勝ち馬」=成長するチェーンに資源を集中すること提言しました。

今回は、現在著しく成長しているヤオコーの元常務で、コーネル大学RMP(Retail Management Program)ジャパンのプログラム・ディレクター大塚明氏のインタビューから、今後成長するチャネルを見極める時のヒントをご紹介します。

生産と消費、生産者と消費者を繋いでいるのが「流通」である。生産者、つまり、メーカーにとって、今後、流通がどうなっていくかは大きな戦略的な意味を持つ。どの流通企業のどの業態と組むかによって、成長性も収益性も大きく変わってくる。

コロナ下とコロナ後を見据えると、今後の流通はどうなるのか?

長年、当社にアドバイスをしていただいている大塚明さんに展望をうかがってみた。大塚さんは、32期連続増収増益というとんでもない業績をあげている食品スーパーヤオコーの基盤である「ミールソルーション」のオペレーションを築き上げたプロである。

都心でヤオコーとゾーニング、売場づくり、店頭プロモーションがそっくりな大手組織小売業に行き、惣菜などを買ってみた。食べてみたら「もう二度といかない」と思った。表面は同じでもバックヤードがまったく違う。ヤオコーの惣菜などの工場オペレーションは、一朝一夕には真似できないのだと感じた。

他社が模倣できないまでに経験値として組織に組み込ませたのが大塚さんだ。改めて、流通のプロを感じた。

さて、今後、流通産業はどうなっていくのか。

日本の戦後の流通業は、商店街立地のメーカー主導の業種別小売業から再建され、日本独自の「GMS(総合品揃え小売業)」というコンセプトを生み、1970年代から組織小売業化と寡占化が進んできた。GMSというコンセプトは、総合的な品ぞろえを一か所(ワンストップ)で、安価に提供する小売業を多店舗化して、規模の利益によるチェーンオペレーションを生かしたビジネスモデルである。この業態は、輸入コンセプトではなく、日本で生まれたものであり、日本の消費者の生活スタイルに合致したものであった。現代は、これが終焉しようとしている。理由は、消費者の生活スタイルの変化にある。

今後、日本の流通はどうなるのか。

ネットが成長することは言うまでもない。しかし、大きなウェイトを占めているようで小売市場のまだ数%にとどまっている。特に、生鮮三品はまだまだだ。残りがリアル流通だが、業態的な見方では、コロナ禍で内食機会が増え、食品スーパーがますます成長し、コンビニエンスストアは企業格差が拡大し、ドラッグストア間の競争が激化し、GMSは終焉を迎え、百貨店は生き残りの活路を見出そうとあがいているというのが通説だ。

「小売業を業態でみたがる人が多いが、そんなのは関係ないよ、これからは商圏対応を多次元に展開する個店が大切で、商圏対応できている個店を持っている企業の見極めの方が大事だ。商圏対応力のある小売企業と商品開発力のある企業の垂直連携が大事な時代になる」。大塚さんはそうおっしゃっているように思う。顧客創造に向けて、流通企業とメーカーの新たな相互依存的な垂直連携が模索される時代がくるようだ。

代表取締役社長 松田久一

新型コロナウイルスの拡大で、消費者の購買行動は一変しました。実店舗での買い物は、近場で時間をかけずにすませる作業のようなものに変わりました。コロナ禍によってCVSは苦戦し、ドラッグストアやSMは好調です。しかし、アフターコロナは好調な業態を含めて激しい淘汰が進むと考えています。大塚氏は「コロナ禍のこの1年間、近場で生活必需品が揃う食品スーパーは、特需にも似た動きであった。ただ、コロナ禍後の事を考えると縮小する市場対応に加え、伸びる商品群が変化するので、それへの対応準備をしておく必要がある。これまでの便利さと安さだけの店舗は、退潮に拍車がかかる」と指摘しています。

ポイントはふたつです。ひとつ目は、価格に頼らず、価値を伝えることです。大塚氏は「これまでの商談は、価格の話になりやすかった。今後は、これに加え差別化や需要創造などの課題解決のための企業組織としての取組が必要になる。作り手のブランド力を活用し、個の企業の課題解決のために小売業とメーカーとで考えていくことが重要だ」と強調しています。ふたつ目は、顧客をセグメントし、セグメントした顧客の生活(状態)に訴求する品揃え、売り方を展開することです。「これまで顧客一般(存在)を対象として、売場づくりを行い、客をセグメントするということは少なかった。これからは、セグメントした顧客の生活の場面、場面に対して訴求する視点が必要。どの客をターゲットとして、どのような価値を提供するかを考える時だ」と話します。

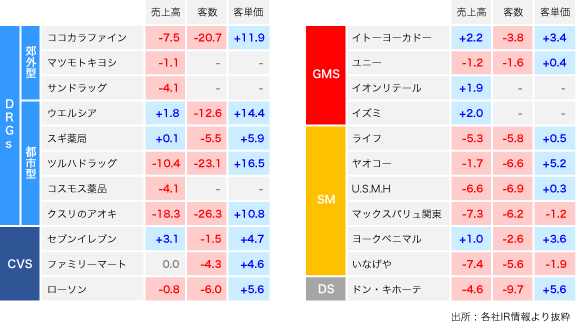

ヤオコーはこのことをライフスタイルアソートメントと呼び、ヤオコーの強さのひとつだといいます。アフターコロナでは業態や規模、立地といった従来の競争ではなく、セグメントした顧客に対して価値を的確に提供できるかの競争になると予測できます。3月の月次決算で、同じ食品スーパーでもヤオコーは好調を維持し、マルエツやライフが厳しいのは価値提供の巧拙によるものだと思われます。今後は業態ではなく、小売業1社1社の価値提供の方法を見ていく必要があるようです。

図表1.主要小売業の3月の実績

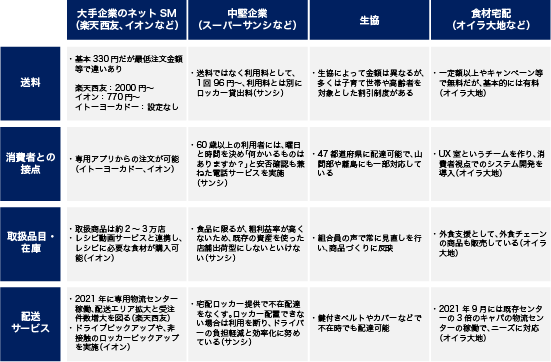

コロナの拡大によって、加速したのが食品スーパーのEC化です。大手では、楽天西友ネットスーパー、食品スーパー大手「ライフ」と連携するアマゾン、イオンなどが力を入れています。大塚氏は「EC化は、当社には関係ないという企業は今後、取り残されていくことになる」と強調。「食品スーパーのECは儲からない事業の代名詞的存在だった。宅配供給高2兆1,170億円(2021年3月期)の『日本生活協同組合連合会』だが、主要地域生協では利益を出し、週1回、決まった曜日・時間に届く生協の宅配が、予定を立てやすく、食材を計画的に利用できると評価され、利用者の満足度も高い。需要急増が見込めるいま、事業強化に向けた動きを加速したい」と指摘します。

イオンは、英ネットスーパー大手オカド(Ocado)と協業し、2023年に千葉市にネットスーパーに対応した自動倉庫を稼働させる計画です。4月に行われたオンライン決算説明会でも、同社の吉田昭夫社長はデジタル売上高を2020年2月期の700億円から、1兆円に引き上げると表明しています。

EC化は、配送料とピッキングの人件費の効率化をいかに確立できるかが、収益に大きく影響するといわれています。大塚氏は「変動費の比率が高い事業なので、1配達あたりの利益確保ができるか、そのための1配達当たり売上額(限界利益)をどう上げられるかがカギ。これがないと、売上高がいくら大きくなっても利益は出にくい」と指摘します。コロナの影響で、Uber Eatsなどのデリバリーサービスが今までになく多くの人に支持されるようになりました。これは、配送料がかかっても自宅まで運んでほしいという層が、ある程度いることを示しています。

しかし、ネットス―パーはまだまだ黒字化できていない企業が多いです。ポイントは、配送までの儲ける仕組みをいち早く確立しているかどうかです。現在、楽天西友ネットスーパー、イオン、アマゾン、サミット、サンシ型などいろいろなタイプがありますが、まだ儲かる仕組みは確立していないようです。

図表2.食品の配達(ネットスーパー、生協、宅配)の現状

総菜の開発に力を入れ、食品スーパーを利用していた顧客を取り込んで、業績を伸ばしてきたコンビニエンスストアは、テレワークの浸透で都心のランチ需要が減少。全体として業績が悪化しています。総菜の"次の手"を考える時が来ているようです。各社が、コインランドリー併設店舗や、無人レジなど様々なことに取り組んでいます。

テレワークの浸透で、都心繁華街で買い物をすることが減りました。これにより、消費者の購買行動は地元化・小商圏化が進んでいます。

狭(小)商圏化にうまく対応している事例としては、ドラッグストアの「コスモス」を挙げることができます。商圏人口1万人のエリアに、医薬品・化粧品だけでなく、日用雑貨、食品を取りそろえた店舗を展開しています。

「日本の食品スーパーは、業態としての店舗規模、品揃えなど形にこだわる企業が多いのですが、コロナで消費者の購買行動が変化する中、柔軟に対応することも求められます。店舗規模に関わらず狭(小)商圏で地元密着、消費者の変化対応できるところが強い。ヤオコーは店舗立地に合わせて売場や品揃えを変えています」と大塚氏は話します。

商圏を大きくとると、狭(小)商圏で展開する店舗に間を埋められるリスクができます。そういう意味では、商圏の大きいGMSとっては脅威です。消費者の購買行動の変化は、都心駅前立地を中心に出店してきた企業にとって、出店戦略やMD(マーチャンダイジング)戦略の見直しが求められています。大規模や好立地に頼るのではなく、小商圏型で地域ニーズを取り込んだMDや売場づくりができたチャネルや企業が優位になっていきます。

食品スーパーは、安売りでは生き残れなくなっています。安売り合戦ではない戦いで生き残るには、何が必要になるのでしょうか。

方法のひとつとして、大塚氏は「ナショナルブランド商品の廉価版ではないオリジナルのプライベートブランド(PB)の商品の開発」を挙げます。その理由として「ニトリやユニクロが生き残り、利益を上げているのは、独自性の高いオリジナル商品を持っているから」と解説します。

ワクチン接種などが進み、日常が戻ってきたとき、反動減の影響が大きく出るのは食品スーパーだと考えられます。そのときに備えて、チェーンストアの仕組みを活かした利益の出し方を考えておくことが重要です。大塚氏は「商品開発のお手本はセブン-イレブン」と指摘。「品種を越えての商品開発が大事で、自社の提供価値を実現するための商品を作り上げて来た。食品スーパーもNB商品のディスカウントから、安く売っても儲かる商品の開発、開拓を考えなければならない」といいます。品質の良いオリジナル商品を開発できる仕組みの有無がチャネルや企業の優勝劣敗のポイントになりそうです。

人口が増加し、好景気が続いた時代は、ナショナルブランドの安売りを目玉にして、薄利多売で利益を上げるという方法がうまくいっていました。しかし、今の時代は、薄利にしても多売に繋がらない。人口減の中、商圏の拡大に繋がらないからです。

大塚氏は「食品スーパーはこれまで、メーカーからどれだけマージンを取れるかという対立関係にあった。しかし、これからはメーカーと、店舗の問題点や情報をどれだけ緊密に共有できるかが重要になっていくでしょう」と指摘します(MNEXT 眼のつけどころ「コロナ禍の訪問営業は時代遅れなのか?―『会うのが、いちばん。』」参照)。

将来を見据えれば、人口減、増えない収入など、明るくない話題も多いのが現実です。メーカーも、新商品の発売時などに配荷率を上げれば、一時的な売上は確保できますが、それを継続していくのは難しいです。

課題が山積みとなる中で、スーパーにとって、頼れるメーカーがあるのかどうかが重要になってきます。そのメリットは「メーカーと信頼関係があるなら、安く売るための方法や、安売りしなくても商品を売る工夫を一緒に考えることができるからです。客単価を上げるためのアイデア、新規顧客を増やす、買物頻度を上げる対策、機会ロスの撲滅。新商品や販促の売場実現、店舗従業員のスキルアップ貢献、商圏分析データの共有など、現状の課題だけでなくこれからの課題を提示共有し対応することが可能になりそうです。特売日の設定変更や、配送に関する経済ロットの追求などだけでも効果は上がるはずです」と大塚氏は説明します。

また、メーカーの情報発信力にも期待を寄せます。「お客さんを動かすには、スーパーからの情報発信よりも、メーカーの力の方が圧倒的に大きい。マスコミやSNSなどと合わせて、そういう面でもメーカーと協力する価値は大きい」といいます。

本来の小売りのミッションは、「その商圏で暮らす人に豊かな暮らしと、新しい発見を提供することにある」と大塚氏は強調します。そのミッションを基本としながら、ECの整備や店舗の効率化、コロナ後の売れる仕組み作りをしていくことが求められています。それを一緒に作り上げられるパートナーメーカーとの信頼関係づくりが今、小売業もメーカーも必要となっているようです。

シリーズ アフターコロナの営業戦略

- MNEXT 眼のつけどころ コロナ禍の訪問営業は時代遅れなのか?―「会うのが、いちばん。」(2021年)

- 激変市場に対応した小商圏型営業活動のすすめ(2021年)

- チャネルの見極めとメーカーとの信頼関係づくり 元ヤオコー常務、大塚明氏に聞く(2021年)

- 対立から協業へ メーカーと小売の信頼関係構築事例―相互成長のパートナーづくり(2021年)

参照コンテンツ

- シリーズ 営業現場の科学

- MNEXT 眼のつけどころ プロ・マーケティングの組み立て方 都心高級ホテル競争 「アマン」VS.「リッツ」(2021年)

- MNEXT 眼のつけどころ 市場脱皮期の富裕層開拓マーケティング―価格差別化戦略(2021年)

- オリジナルレポート コロナ下とコロナ後の消費の展望(2021年)

- 戦略ケース なぜ食品スーパー「ヤオコー」は、27期連続増収を続けられるのか?(2021年)

- 戦略ケース プラットフォームビジネスで急拡大するウーバーイーツ(2019年)

- 戦略ケース コスモス薬品―業態革新の波を起こし、東部戦線を拡大中(2013年)

- 企業活動分析 株式会社ヤオコー

- 「食と生活」のマンスリー・ニュースレター 消費抑圧の反動 食品購入は高価格帯へシフト(2021年)

- 「食と生活」のマンスリー・ニュースレター 働き方の多様化が後押しするデリバリーサービス利用(2020年)

- 「食と生活」のマンスリー・ニュースレター 出前館、ウーバー...既存宅配取り込み成長する代行サービス(2019年)

- 消費者調査データ デリバリーサービス(2021年4月版) 「出前館」「Uber Eats」、コロナ下で認知拡大

関連用語

おすすめ新着記事

「食と生活」のマンスリー・ニュースレター チョコレートの今後購入意向は80%以上! 意外にも男性20~30代と管理職が市場を牽引

チョコレート商品の値上げが続くなか、成分や機能を訴求したチョコレートが伸びている。今回はどのような人がどんな理由でチョコレートを食べているのか調査した。

成長市場を探せ キャッシュレス決済のなかでも圧倒的なボリュームを誇るクレジットカード決済は、2024年、3年連続の2桁成長で過去最高を連続更新するとともに、初の100兆円台にのせた。ネットショッピングの浸透も拡大に拍車をかけている。 キャッシュレス市場の雄、クレジットカードは3年連続過去最高更新(2025年)

キャッシュレス決済のなかでも圧倒的なボリュームを誇るクレジットカード決済は、2024年、3年連続の2桁成長で過去最高を連続更新するとともに、初の100兆円台にのせた。ネットショッピングの浸透も拡大に拍車をかけている。

消費者調査データ トップは「ドライゼロ」、2位を争う「オールフリー」「のんある気分」

アップトレンドが続くノンアルコール飲料。調査結果は「アサヒ ドライゼロ」が首位を獲得、上位にはビールテイストが目立つなかで、「のんある気分」が健闘している。再購入意向では10位内にワインテイストやカクテルテイストの商品も食い込み、ジャンルとしての広がりを感じさせる。

![戦略家のための知的羅針盤[エム・ネクスト]product by 松田 久一](/img/mnext-sub-title.png)