日本マクドナルドホールディングス(以下、日本マクドナルド)の業績低迷が止まらない。2014年10月の月次セールスレポート(11月6日発表)によると、既存店売上高は前年同月比17.3%減となった。これで既存店の二桁減少は4ヶ月連続となる。

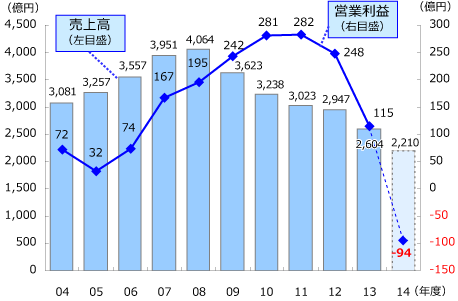

遡ること1ヶ月前の10月7日に開かれた緊急会見で、日本マクドナルドは7月の上半期決算発表時では「未定」としていた「平成26年12月期 通期業績予想」を発表した。売上高は2,210億円(前期比15.1%減)、営業損失94億円、経常損失107億円、当期損失170億円の見通しで、同社の赤字決算は1973年以来41年ぶり、上場以来初となる。

既存店の二桁減少、さらに赤字転落の最大の原因は、7月に起きた「使用期限切れ鶏肉」の問題であることは間違いない。しかし、2012年からの同社の業績推移をみていくと、それだけではないことがわかる。なぜ、日本マクドナルドの業績は低迷を続けているのか、また復活はあるのか、考察したい。

「使用期限切れ鶏肉問題」は、日本マクドナルドの看板商品のひとつ「チキンマックナゲット(以下、チキンナゲット)」を生産していた中国の食肉加工会社、上海福喜食品が使用期限切れの鶏肉を使用していたことが上海のテレビ番組の潜入取材により発覚した。7月20日、使用期限が半年ほど過ぎて変色した肉を製造ラインに乗せるだけでなく、従業員が素手で肉を扱う、床に落ちた肉を製造ラインに戻すなど、製造管理の杜撰さが映像で報じられた。日本マクドナルドは7月21日にはチキンナゲットの販売を中止し、タイ産に切り替えて、23日には通常通りの販売を再開した。

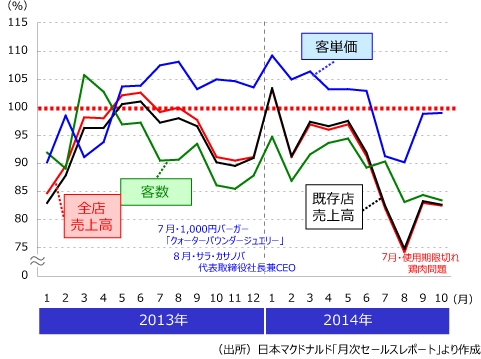

しかし、この一件は特に食品の安全に敏感なファミリー層の客離れにつながった。7月の客数は前年同月比9.6%減、客単価も同8.6%減となり、既存店売上高は同17.4%減となった(図表1)。さらに8月は客数が同16.9%減、客単価は同9.8%減、既存店売上高は同25.1%減と過去最大の減少幅を記録した。ファミリー層の需要期である夏季休暇を直撃したことに加え、客単価を上げるサイドメニューの中心商品であるチキンナゲットが買い控えされた。加えて鶏肉メニューをすべてタイ産へ切り替えたものの、調達が間に合わず、「チキンクリスプ」「チキンクリスプマフィン」「チキンエッグマフィン」の3商品の販売が中止された影響である。9月は、客単価が同1.2%減と回復したが、客数が同15.6%減と客離れには歯止めがかからず、既存店売上高は同16.6%減と大幅な減少を続けている。そして直近の10月も既存店売上高は同17.3%減とマイナス幅が大きくなるなど回復のメドがたっていない。

図表1.日本マクドナルドの月次実績(2013年1月-2014年10月)

「使用期限切れ鶏肉問題」が日本マクドナルドの業績に多大なダメージを及ぼしていることは事実である。しかし、日本マクドナルドの業績をみると、売上高のピークは2008年度の4,064億円、営業利益のピークは2011年度の282億円強で、当時の営業利益率は9.3%であった(図表2)。わずか3期前のことで、その後は2期連続減収減益である。既に日本マクドナルドの業績はマイナストレンドにあり、そこに「使用期限切れ鶏肉問題」が追い打ちをかけた、とみるべきである。

図表2.日本マクドナルドの業績推移

日本マクドナルドの業績悪化の原因は、三つあると考えられる。これは2013年8月に社長に就任したサラ・エル・カサノバ社長兼CEOがあげた三つの課題、「価格」「メニュー」「店舗」に対応している。

第1の「価格」は、同社が仕掛けた価格破壊のツケである。約20年前の1995年は「ハンバーガー」は130円(税込・以下同じ)であった。1996年~1999年はデフレ不況などもあり、期間限定で「80円」「99円」「65円」の値下げを実施している。2000年2月には「平日、ハンバーガー65円」へと急激な定番価格の値下げを実施したが、2年後の2002年2月には80円に値上げし、その半年後の8月には59円の最安値を更新した。創業の藤田商店との経営役務契約を締約し、原田泳幸氏が社長に就任した2003年には80円に値上げをし、2005年からは2013年4月に120円に値上げするまで「100円マック」として展開していた。

こうした低価格を訴求する価格戦略は、デフレ不況の時代は支持を集めたが、同時に定番ハンバーガーに対する消費者の価格感を文字通り「破壊」した。「100円マック」は集客が目的で客数と来店頻度を増やしながら期間限定商品や新商品で客単価を上げる狙いであった。例えば、「えびフィレオ」(2005年)や「メガマック」(2007年)、さらには初期の「クォーターパウンダー」(2009年)といった高付加価値商品がヒットしていた時代は、「低価格」と「高価格」の両輪がかみ合って好業績であった。

こうした高付加価値商品の価格帯は単品で300~400円であったが、2013年6月に発売された「クォーターパウンダー BLT」「クォーターパウンダー ハバネロトマト」は、単品で500円前後、7月には1日限定・数量限定で単品1,000円の「クォーターパウンダージュエリー」を発売している。これはこれで大きな話題となったが、ここまでの高単価商品は「マクドナルドに求められていない」ので、一過性に終わっている。

新商品が「100円マック」との比較になったときの納得感が低く、かつこれがセットメニューどころか単品でも「ワンコイン=500円」を超える。かつての「サンキューセット(390円)」を知る消費者などを中心に「マクドナルドは高い、割高である」という印象を持たれ、特に低価格ニーズの高い若年層を中心に敬遠されるようになってしまった。

第2の「メニュー」は、現在多様な事業者間による激しい競争が繰り広げられているコーヒーである。セブン-イレブンが2013年に本格展開して年間4.5億杯を売りあげるなど、いまやコンビニのレジ横の定番となるだけでなく、スーパーなど多くの小売業態で導入されている「淹れたての本格コーヒー」。これは日本マクドナルドが2008年2月に発売した100円の「プレミアムローストコーヒー」での集客成功がモデルとなっている。日本マクドナルドはこの「マックカフェ」展開により、ドトールコーヒーやタリーズといったセルフ式コーヒーチェーンから学生やサラリーマン・OL、昼下がりの主婦のカフェ需要獲得に成功した。

しかし、今度は全国で5万店舗を超える圧倒的な店舗数を誇るコンビニが集客の目玉として、「本格コーヒー」を展開することで、その需要の多くは日本マクドナルドからコンビニへとシフトしてしまった。実際、日本マクドナルドの客数の前年同月比推移をみてみると、2013年上期のヒット商品として「コンビニコーヒー」が大きな話題となった2013年半ばを契機にそのマイナス幅が大きくなっている。もちろんヒット商品が出ないなど他の要因もあるが、結果として、日本マクドナルドは自ら仕掛けた「本格コーヒー競争」に敗れたのである。

第3の「店舗」であるが、日本マクドナルドの店舗数は、2006年度末をピークに減少している。2006年度末の3,828店に対し、2013年度末は3,164店である。これは同社が2010年に打ち出した「戦略的閉店」によるもので、この年の年間486店舗を筆頭に2009年から5年続けて毎年100店以上を閉店している。当時の原田社長は「ブランド価値向上のための戦略的閉店」として立地・規模・設備が基準に満たない店舗は、例え黒字であっても閉店させるという強い意志で改革を断行した。この意思決定は、システムワイドセールス(直営店+フランチャイズ店売上)と利益が過去最高を記録していた攻勢局面であっただけに、業界関係者を驚かせたが、一方で大英断という評価も高かった。

というのも、日本マクドナルドは低価格戦略を推進するために、立地条件の悪い店舗や十分なサービスを提供できないような小型店を大量出店していたからである。低価格の仕組みを構築するうえでスケールメリットを求めて企業規模拡大を図ることは常套手段であるが、無理な大量出店は店舗設備はもちろん人材確保や教育など店舗のサービスレベルの低下を招くことになる。結果として、売上規模は拡大するが、粗悪な店舗が増えてブランド価値が崩壊してしまうということである。

しかし、そうして残してきた優良の既存店舗でさえ、現在の逆風には抗えずに慢性化する前年割れに苦しんでいる。日本マクドナルドの店舗はフランチャイズ(FC)が約7割を占めている。この国内最大規模のFCシステムは業績好調時においては「Win-Win」の良好な関係の中でともに成長していく善循環を生み出すが、ひとたび業績が悪化すると、現場の統制がきかなくなるなど、悪循環に陥り、最悪の場合、離反へとつながっていく。

三つの課題は同社が成長していた時期は「強み」であった。しかしそれが、消費市場や競合関係など経営環境が劇的に変化することによって、すべてが「弱み」へと転換してしまっている。こうした中で、ここ1~2年の同社の展開は、特に価格とメニューにおけるもぐら叩き的、かつ場当たり的な個別対応にとどまっているようにみえる。今、求められているのは、この三つの課題を統合して抜本的な解決策を推進することである。しかし、緊急会見で発表された「価格政策」「メニュー改革」「既存店への投資」の個別施策はこれまでの展開の延長線上である。

価格政策では、平日のランチタイム(10:30~14:00)に、「350円」「450円」「550円」の三つの価格帯で提供する「昼マック」を開始し、メニューでは、新定番として5月に期間限定で展開していた「とんかつマックバーガー」を投入したが、三つの課題を統合的に解決しようという意図は見えず、成果としても現れていない。まず今、日本マクドナルドが打ち出すべきは「安心と安全」と「おいしさ」であり、失った信頼を回復させることである。

カサノバ社長は緊急会見で、「フォーカスしている部分は正しいが、照準を絞り切れていなかった」と総括し、「これまでとは違うレベルの決意、明確な意思を持って、このプランをすべてのお客様のために実行していく」と語った。この間、同社は店頭で「安心・安全と味へのこだわり」という小冊子を配布し、衛生面や高品質をアピールし、そこに「マックチキンナゲット」の無料クーポン券を付与した。しかしこの件は、もちろん「タダでもらえる」という好意的な層もいるが、一方でネット上では「タダでもいらない」という不信層を煽ってしまい、逆効果にもなっている。

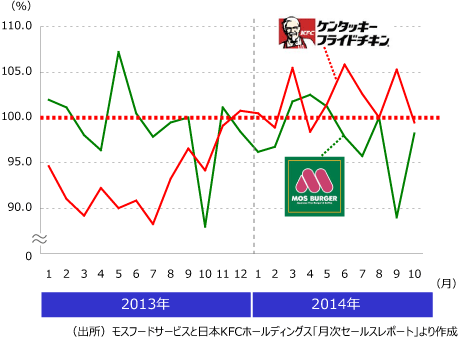

ここ数年、フライドチキンや唐揚げなど「チキン商品」は競争が激しくなっている。外食におけるチキン商品の代表格といえる「ケンタッキーフライドチキン」(以下、日本KFC)では、主力商品「オリジナルチキン」は創業以来「100%国産の鶏肉使用」である。日本KFCでは、期間限定商品など一部は米国やタイ産を使用していたが、「使用期限切れ鶏肉問題」が発覚した翌8月には、全商品を国産にすることを発表した。ここ1年間の日本KFCの既存店売上高は、前年同月比プラス基調で推移しており、2014年8月期もチキン商品に対する不信感が蔓延する中、前年同月比100.0%と前年並みを維持した(図表3)。

図表3.モスバーガーとケンタッキーフライドチキンの月次実績(2013年1月-2014年10月)

また、CVSでは「チキン商品」を差別化商品として力を入れている。特にローソンは「からあげクン」を1986年発売のロングセラー商品として展開しているほか、2009年には「Lチキ(ローソンのチキン)」、2013年には「黄金チキン」とレジ横のホットスナックコーナーにおけるチキン商品を拡充している。同様にファミリーマートも2001年の「フライドチキン」にはじまり、2006年には定番商品「ファミチキ」を発売、2012年には同社史上最高品質を謳う「ファミマ プレミアムチキン(通称:プレチキ)」を発売している。ローソンの「黄金チキン」はこの「プレチキ」に対抗するプレミアム商品の位置づけである。業界トップのセブン-イレブンは、フライドチキンでは後発で特にブランド展開していないが、そのぶん「唐揚げ」に力を入れている。その唐揚げでは、日本KFCが「鶏から亭」、吉野家が「からから家」というテイクアウト専門店を2013年から展開している。

こうした背景には、単身世帯や有職女性の増加により惣菜市場が拡大し続けていることがあげられる。人口減少と少子高齢化により限られた胃袋需要を奪うため、外食、CVSや弁当店などの中食が品質向上と品揃えの拡充で激しい競争を繰り広げている。

このように競合商品が多数存在する厳しい状況下で「チキンマックナゲット」は失った信頼を取り戻さなければならない。仕入れ先をタイに切り替え、安心・安全をアピールして無料クーポン券を配るという目先の対応ではなく、地道ではあるが、素材から調理方法に至るまで、これまでよりも品質が向上したと消費者が認識できる商品を提供するなど、「味の抜本的な見直し」が必須である。それはチキン商品だけにとどまらず、価格と品質バランスが揺らいだままのメイン商品ハンバーガーでの展開なくして、日本マクドナルドの復活はない。

関連コンテンツ

競合他社の業績と比較分析する

- 戦略200+ 比較分析ツール オススメ!

![戦略家のための知的羅針盤[エム・ネクスト]product by 松田 久一](/img/mnext-sub-title.png)