飲み物などをテーブルまで運んでくれるフルサービス型喫茶店の成長、コンビニコーヒーの定着、ファーストフードコーヒーの再攻勢、サードウエーブコーヒーの台頭。少し前までとは比べものにならないくらい、コーヒーの楽しみ方の幅が拡がっている。弊社コンテンツ「勝者なきセルフ式コーヒーチェーン店の競争」(2013年)から5年が経過し、コーヒーチェーン間の競争から、コーヒーチェーンと他業種との競争へとシフトしている。さらに、働き方改革でコーヒーチェーンの使い方が変わってきているようだ。今回は、各プレイヤーの現在の動向を確認し、競争の行方を考えてみたい。

コーヒー市場で起きている大きな変化は、五つある。

ひとつ目は、コンビニコーヒーが完全に定着していることだ。

12年にセブン-イレブンやローソン、ファミリーマートが相次いてコーヒー販売に注力し始めた。当時年間3億杯、売上300億円を目指していたセブン-イレブンは現在、累計販売数24億杯(16年8月末時点)、直近では年間9億杯まで定着している。ドーナッツは失敗したものの、コーヒー売上は900億円で、ドトールコーヒーの18年2月期第3四半期の売上992億円とほぼ同じ。コンビニがコーヒーのメインチャネルになっている。さらなる品質向上と売上アップを目指し、新型コーヒーマシンの導入を始め、現在7,000店に設置している。

ふたつ目は、ファーストフード店でのコーヒーの再復活である。マクドナルドは08年に100円コーヒーを中心としたカフェメニューを拡大させ、「マックカフェ」業態を展開した。その後、異物混入事件などで低迷したが、現在は業績をV字回復させている。そのマクドナルドが再びコーヒーの充実を図っている。

17年10月にはプレミアムローストコーヒー1億3,000万杯を無料配布。「マック史上、最高リッチ」とアピールする同商品を現在、100円で販売している。さらに冬季限定スイーツの「シナモンメルツ」を7年ぶりに復活させ、コーヒーとスイーツの充実で、コンビニコーヒーにはない魅力を作り出そうとしている。

三つ目は、「コメダ珈琲店」のようなフルサービスの喫茶店が拡大していることだ。コメダ珈琲店だけでなく、ドトールコーヒーのフルサービス業態の「星乃珈琲店」、すかいらーくグループの「むさしの森珈琲」など、多くのフルサービス型喫茶店が登場している。

コメダ珈琲店は1968年に名古屋にオープンし、90年代にフランチャイズ展開を本格化し、一気に全国に拡大させた。現在の店舗数は772店と、星乃珈琲店の200店と比べても、フルサービス型喫茶店業態では圧倒的な強さである。

コメダ珈琲店の強さは、ロードサイドへの出店により家賃を抑え、ローコスト化を実現していることである。家賃比率を8%以内に設定し、家賃の高い駅前やテナント出店を中心としたドトールコーヒーやスターバックスとは異なるコスト構造になっている。加えて、看板メニューの「シロノワール」の他に4種類のバーガー、12種類の特製サンド類やグラタンなどのフードメニューが非常に充実していることも強さである。これにより単価アップを実現し、ドトールより低い客回転でも、28.6%という高い営業利益率を達成している。

四つ目は、サードウエーブ系と呼ばれる業態の台頭だ。1970年までにアメリカでコーヒーが一般家庭でも広く飲まれるようになったファーストウエーブ、スターバックスに代表されるシアトル系コーヒーが台頭してきたセカンドウエーブ、そしてサードウエーブは生産地への配慮や価値などに注目し、コーヒーがカップに運ばれてくるまでの各工程にこだわり、一杯ずつ丁寧に入れるスタイルである。

その代表的存在が、15年に日本初出店した「ブルーボトルコーヒー」だ。サンフランシスコ、ニューヨーク、ロサンゼルスで展開しており、東京では7店舗を出店している。ブルーボトルコーヒーのこだわりは、「おいしさ」を徹底追及していることだ。コーヒー豆の旬を季節ごとに吟味し、その時期に一番美味しいコーヒー豆を使用。焙煎も豆の種類に応じたレシピを用意し、オリジナリティや個性を引き出している。味の平準化、作業の省力化を追求していた従来のコーヒーチェーンとは違い、作業の手間をいとわず、味の多様化に注力している。

ブルーボトルコーヒーは17年9月に株式の68%をネスレに売却した。ネスレの資本で、今後どのような展開をしてくるのかも楽しみである。

最後がコーヒーチェーン間の競争が変化していることである。ドトールコーヒーやスターバックスコーヒー、タリーズコーヒー、カフェ・ベローチェ、プロント、サンマルクカフェなどコーヒーチェーンが13年頃には多く出現した。競争が一気に激化し、多様化が進んだ。

そして、現在はドトールコーヒーとスターバックスの2強で雌雄を決する競争になってきている。店舗数は、ドトールコーヒーが1,124店、スターバックスが1,304店である。そのほかのチェーンは、タリーズは671店、サンマルクカフェは401店、プロントは236店、ベローチェは173店と、2強に比べて店舗数では大きな差がある。

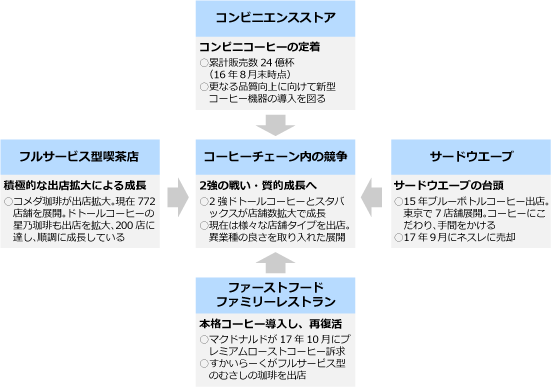

競争は多様化から2強へとシフトしているが、コーヒーチェーンを取り巻く環境は多様化が進んでいる。フルサービス型喫茶店の成長、コンビニコーヒーの定着、ファーストフードコーヒーの再攻勢、サードウエーブコーヒーの台頭などだ。コーヒーチェーンの競争相手は、同業種ではなく、他業種との競争にシフトしている。

図表1.コーヒーチェーンを巡る競争

参照コンテンツ

- 消費者調査データ コーヒーチェーン(2019年1月版) 王者スターバックス、追うドトール

- 戦略ケース なぜ今"昭和型"コーヒーチェーンが増えているのか(2015年)

- 戦略ケース スターバックスの復活と新たな時代への挑戦(2015年)

- 戦略ケース 勝者なきセルフ式コーヒーチェーン店の競争(2013年)

- 企業活動分析 スターバックスコーヒージャパン

- 企業活動分析 ドトール日レスホールディングス

業界の業績と戦略を比較分析する

おすすめ新着記事

成長市場を探せ キャッシュレス決済のなかでも圧倒的なボリュームを誇るクレジットカード決済は、2024年、3年連続の2桁成長で過去最高を連続更新するとともに、初の100兆円台にのせた。ネットショッピングの浸透も拡大に拍車をかけている。 キャッシュレス市場の雄、クレジットカードは3年連続過去最高更新(2025年)

キャッシュレス決済のなかでも圧倒的なボリュームを誇るクレジットカード決済は、2024年、3年連続の2桁成長で過去最高を連続更新するとともに、初の100兆円台にのせた。ネットショッピングの浸透も拡大に拍車をかけている。

消費者調査データ トップは「ドライゼロ」、2位を争う「オールフリー」「のんある気分」

アップトレンドが続くノンアルコール飲料。調査結果は「アサヒ ドライゼロ」が首位を獲得、上位にはビールテイストが目立つなかで、「のんある気分」が健闘している。再購入意向では10位内にワインテイストやカクテルテイストの商品も食い込み、ジャンルとしての広がりを感じさせる。

消費者調査データ RTD(2025年3月版) 「氷結」、「ほろよい」の競り合い続く アサヒの新顔は高いリピート意向

調査で結果は「氷結」が半歩抜け出し、それを「ほろよい」が追う形となった。上位にはロングセラーが目立つが、再購入意向では「アサヒ GINON」が3位に食い込んだ。大ヒットしたレモンサワーに加え、お茶やウメなどのフレーバーの台頭、ベース酒の多様化など新たな競争が生まれている。

![戦略家のための知的羅針盤[エム・ネクスト]product by 松田 久一](/img/mnext-sub-title.png)