永谷園は1952年、「お茶づけ海苔」発売で創業した。その後も「松茸のお吸い物」(1964年)、「さけ茶づけ」(1970年)を発売。さらに「あさげ」「ゆうげ」「ひるげ」(1974~75年)といったスープ類、「すし太郎」(1977年)、「麻婆春雨」(1981年)、「煮込みラーメン」(1993年)などの調理食品と、事業を拡大してきた。その結果2000年までに、お茶づけ・ふりかけ事業、スープ事業、調理食品事業という3本柱が確立された。

しかし、その後は成長が鈍化する。

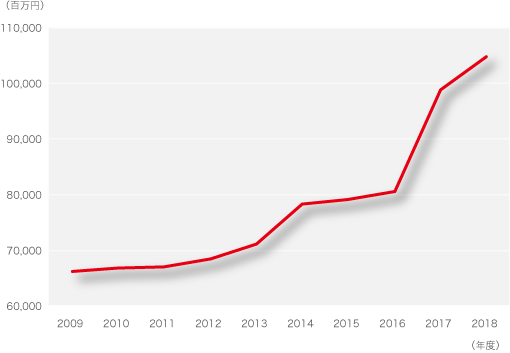

2005年には創業社長が亡くなり、2012年に次男の永谷泰次郎氏が社長に就任した。ここで大胆な戦略を図る。M&Aによる新規事業開発である。これが功を奏し、1,000億円企業にまで成長した(図表1)。

図表1.永谷園ホールディングスの売上高推移

2013年、同社はシュークリーム専門店「ビアードパパ」を運営する麦の穂ホールディングスを買収した。泰次郎社長が掲げる「新規カテゴリーへのチャレンジ」「創業60周年を迎え、次の30年を乗り切る新機軸」として、思い切った買収に踏み切った格好だ。

当時の麦の穂ホールディングスは、すでに直営店とFC事業の2本柱で国内約200店舗、アジアを中心とした海外17ヶ国で約200店舗を誇り、2012年度の売上高は84億円に達していた。

この買収により、2014年度には売上高を100億円上乗せすることができた。その後は店舗のスクラップ&ビルドを図りながら、地道に売上高を伸ばしていく。

しかし、本来の狙いであった国内での新業態開発を含めた事業拡大、海外での店舗数拡大は思うようにはいかなかった。小売ビジネス、FCビジネスのノウハウ不足があったと考えられる。

2016年には、さらなる攻勢に出る。当時、同社は中国進出のため現地子会社の設立を計画していた。しかしこれを中止し、欧米での事業展開に舵を切った。英フリーズドライ会社のブルームコを、150億円で買収したのである。

2017年には増強したフリーズドライ設備を最大限に活用し、アメリカ市場での需要拡大に対応。欧州市場ではグローバル企業との取引を拡大した。さらに、永谷園の国内販売チャネルを活かし、日本市場でも売上高拡大に努めた。

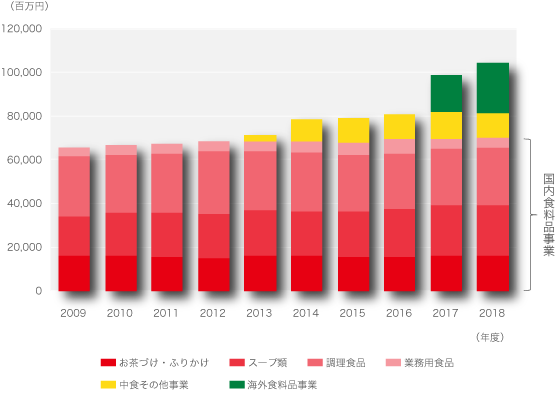

結果として、2018年度の海外食料品事業売上高は、対前年比62億円増の230億円となった。

この成長は、買収によって販路を拡大したことが何よりも大きい。和食ブームにのって、国内食料品事業をブルームコの販路で拡大できる可能性が生まれたのである。

このように永谷園は、M&A、とくにブルームコの買収で成長を手にした。しかし、日本企業の海外M&Aの成功率は決して高くない。神戸大学の研究(2014年)では、100億円以上の海外企業買収案件116件について、その成否を判定したところ、成功は9件のみ、約半数の51件が失敗という結果だった。日本企業の海外M&A成功率は1割を切っているのである。

成功しているM&Aはシナジー効果が発揮できている。永谷園のブルームコ買収の成功は、フリーズドライ技術でのシナジーが効いたと考えられる。

同社はこれまで、2009年の「1杯でしじみ70個分のちから」シリーズ、2013年の「たまねぎのちから」シリーズなどヒット商品を生み、素人がお茶づけを食べるCMで、お茶づけ・ふりかけ需要の拡大を図るなどしてきた。しかし、売上高は660~680億円前後と大きな成長を果たせずにいた。

それでも同社が着実に業績を上げているのは、上記のようなM&Aに加えて、基軸にこだわった地道なマーケティングが実を結んだといえるだろう。人口減少や少子高齢化、若者のお茶づけ離れといった厳しい市場環境下でも、創意と工夫で商品サービスを常に考え創り出すこと、お客様に実感・満足していただく「美味しさ」を提供し続けること、食を通じて幸せで豊かな社会づくりに貢献していくこと、という三つからなる「味ひとすじ」の企業理念を貫き続けてきたのである。その結果、国内食料品事業の売上高は、2009年度の657億円から2018年度には698億円と、着実な成長を遂げている。

このように、M&Aによる事業多角化と、国内事業の基軸をはずさないマーケティングによって、老舗企業の新創業運動は大きな成功を収めた(図表2)。

今後は、長年培ってきたフリーズドライ技術を活用し、国内外で新たな需要創造にチャレンジしていくことだろう。

図表2.事業別売上高の推移

特集:中堅企業の成長戦略

- 戦略ケース ピンチはチャンス!コロナ禍の中堅企業の営業スタイル ダイレクトマーケティングに転換せよ(2020年)

- 戦略ケース 新創業とともにマスターブランディング強化 湖池屋の付加価値戦略(2020年)

- 戦略ケース 11年連続成長で売上高160億円増 フジッコの「粘り強さ」(2020年)

- 戦略ケース プラットフォームビジネスで急拡大するウーバーイーツ(2019年)

- 戦略ケース 中堅企業のお悩み相談 「逆転営業戦略」「販路開拓」「リアルファンづくり」(2020年)

- MNEXT 中堅ビジネスの再成長への提案―大手よりも伸びる中堅企業のナゼ?(2019年)

参照コンテンツ

- MNEXT 眼のつけどころ ブランドのロングセラー化の鍵は「うまいマンネリ」づくり

―市場溶解期のブランド再構築 - 戦略ケース ロカボブームでも「超特盛」で復活の吉野家

「牛肉・牛丼」を基軸としたメニュー展開で短期での業績回復に成功(2019年) - 戦略ケース アルビオンはいかにして"500億円の壁"を突破したか(2019年)

- 戦略ケース 龍角散の再成長戦略 基軸ぶれずマスターブランドを強化(2019年)

- 戦略ケース 高成長を長期維持する業務用ヘアケアNo.1「ミルボン」

ブレない基本戦略と強みを磨き続ける競争優位(2018年) - 戦略ケース 急成長を続ける化粧品ブランド「THREE」 差別化と脱しがらみで日本発の世界ブランドへ(2018年)

- 企業活動分析 永谷園ホールディングス

業界の業績と戦略を比較分析する

おすすめ新着記事

消費者調査データ カップめん(2025年4月版)別次元の強さ「カップヌードル」、2位争いは和風麺

調査結果をみると、「カップヌードル」が、ほぼ全員に認知があり、4分の3に購入経験があり、半数弱が3ヶ月以内に購入、と圧倒的な強さをみせるなど、ロングセラーブランドへの上位集中が鮮明な結果となった。背景には、昨今の値上げ続きで強まる消費者の節約志向があると考えられる。「失敗したくない」という意識が安心感のあるブランドに向かっているのだ。

「食と生活」のマンスリー・ニュースレター チョコレートの今後購入意向は80%以上! 意外にも男性20~30代と管理職が市場を牽引

チョコレート商品の値上げが続くなか、成分や機能を訴求したチョコレートが伸びている。今回はどのような人がどんな理由でチョコレートを食べているのか調査した。

成長市場を探せ キャッシュレス決済のなかでも圧倒的なボリュームを誇るクレジットカード決済は、2024年、3年連続の2桁成長で過去最高を連続更新するとともに、初の100兆円台にのせた。ネットショッピングの浸透も拡大に拍車をかけている。 キャッシュレス市場の雄、クレジットカードは3年連続過去最高更新(2025年)

キャッシュレス決済のなかでも圧倒的なボリュームを誇るクレジットカード決済は、2024年、3年連続の2桁成長で過去最高を連続更新するとともに、初の100兆円台にのせた。ネットショッピングの浸透も拡大に拍車をかけている。

![戦略家のための知的羅針盤[エム・ネクスト]product by 松田 久一](/img/mnext-sub-title.png)